VWAP + Volume Profile: come trovare livelli “che contano”

Se fai analisi tecnica da un po’, sai già che il vero problema non è “trovare un indicatore”, ma capire dove si trova l’interesse reale del mercato: aree in cui prezzo e volumi mostrano accordo (o disaccordo), e dove spesso si decide la prossima gamba di trend.

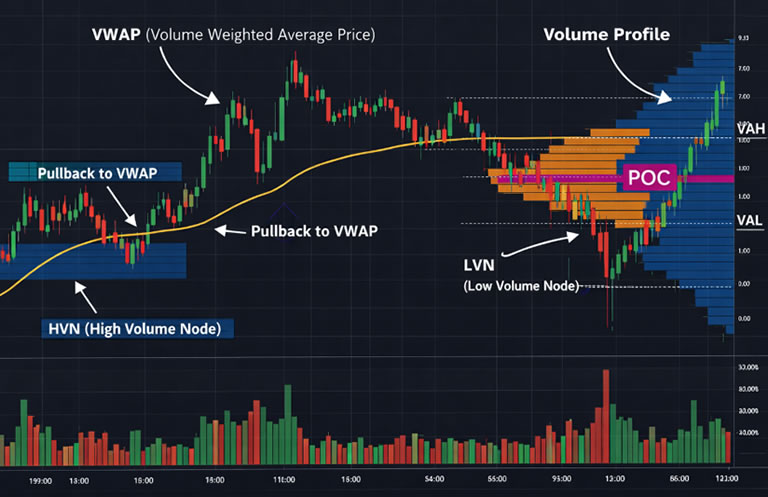

In questa guida ti spiego un approccio molto concreto: combinare VWAP e Volume Profile per leggere la struttura, filtrare i falsi segnali e costruire 3 setup replicabili (trend-following, mean reversion e breakout/continuation), con regole chiare su entrata, stop e gestione posizione.

Perché VWAP e Volume Profile funzionano bene insieme

La maggior parte degli strumenti classici (medie mobili, RSI, MACD) deriva dal prezzo. Utili, sì, ma spesso arrivano dopo. VWAP e Volume Profile, invece, ti aiutano a rispondere a due domande più “istituzionali”:

- A che prezzo il mercato sta scambiando “in media” oggi? (VWAP)

- Dove si è concentrato davvero lo scambio? (Volume Profile)

Quando li combini, ottieni una mappa che è meno “opinione” e più traccia del comportamento collettivo: non prevedi il futuro, ma migliori tantissimo la qualità dei livelli e dei segnali.

Cos’è il VWAP (in parole semplici)

Il VWAP (Volume Weighted Average Price) è il prezzo medio della sessione ponderato per i volumi. Tradotto: non è una media qualunque, ma un livello che “pesa di più” dove sono passati più scambi.

In intraday, il VWAP viene spesso usato come:

- Bias di giornata: sopra VWAP = contesto più “buy”, sotto VWAP = contesto più “sell”.

- Livello dinamico: pullback verso VWAP in trend day, oppure rimbalzi/rotture in giornate laterali.

- Ancora psicologica: molti trader lo guardano, quindi diventa auto-rinforzante (non sempre, ma spesso).

Nota pratica: il VWAP è nato per l’intraday. Su timeframe più lunghi si usano spesso Anchored VWAP (VWAP “ancorato” a un evento: massimo/minimo importante, gap, earnings, news, swing).

Cos’è il Volume Profile (e cosa guardare davvero)

Il Volume Profile non misura “quanto volume c’è stato in una candela”, ma quanto volume è stato scambiato a ciascun livello di prezzo. Questo cambia tutto: ti mostra dove il mercato ha trovato accordo (molto volume) e dove invece ha attraversato in fretta (poco volume).

I concetti base che ti servono

- POC (Point of Control): il prezzo con più volume scambiato nel periodo scelto.

- Value Area: zona dove è avvenuta la maggior parte degli scambi (spesso 70% circa), con VAH e VAL come estremi.

- HVN (High Volume Node): “nodi” di alto volume → aree di accettazione, spesso supporto/resistenza.

- LVN (Low Volume Node): “vuoti” di volume → aree di rifiuto, spesso il prezzo le attraversa velocemente.

Se vuoi un principio-guida: HVN = rallentamento, LVN = accelerazione. Non è una legge, ma è una regola pratica che ti aiuta a costruire scenari.

Quando usare questa tecnica (e quando no)

Scenario ideale

- Mercati liquidi (indici, major FX, azioni large cap, crypto top) e spread ragionevoli.

- Sessioni con struttura chiara: trend day, range day o transizioni tra i due.

- Timeframe operativi intraday (5m–30m) + contesto (1H–4H) per non “impazzire” sui rumori.

Scenario difficile

- Asset illiquidi (livelli “sporchi”, spread largo, slippage).

- Giornate di news ad alta volatilità (CPI, tassi, payroll, earnings): i livelli funzionano, ma le spike ti fanno fuori se non hai regole severe.

- Mercati laterali ultra-stretti: rischi di overtrading.

La combinazione chiave: VWAP come bias, Profile come mappa dei livelli

| Elemento | Cosa ti dice | Uso pratico |

|---|---|---|

| VWAP | Prezzo medio di giornata ponderato per volume | Bias (sopra/ sotto) + pullback/rottura “dinamica” |

| POC / HVN | Zone di accordo (molto scambio) | Target/stop “logici”, spesso aree di rimbalzo o congestione |

| LVN | Zone di rifiuto (poco scambio) | Breakout/continuation, “sacche” dove il prezzo accelera |

| VAH / VAL | Bordi della value area (fine accettazione) | Mean reversion nel range, oppure trigger di “regime change” se rotti con decisione |

Approccio semplice: prima definisci il contesto con VWAP, poi scegli i livelli “buoni” con Profile (POC/VA/LVN), infine entri solo su pattern puliti (rottura + retest, rejection, pullback).

Setup 1: Trend-following intraday (pullback verso VWAP)

Questo è il setup più “pulito” quando la giornata è direzionale. L’idea: se il mercato è in trend, spesso torna verso VWAP per “respirare”. Tu vuoi entrare sul pullback, non inseguire.

Regole operative (long, speculari per short)

- Filtro contesto: prezzo sopra VWAP e massimi/minimi crescenti su 15m–30m.

- Livello: pullback verso VWAP oppure verso un HVN vicino al VWAP.

- Trigger: candela di rifiuto (pin/engulfing) o micro-break di una trendline/pivot sul timeframe operativo (5m–15m).

- Stop: poco sotto VWAP o sotto l’HVN/VAL più vicino (non “a caso”).

- Target: prima area di LVN/HVN successiva, oppure massimo di sessione (con trailing se trend forte).

Trucchetto anti-false entry: se il pullback “buca” VWAP e ci resta sotto più di qualche barra, spesso non è più pullback ma cambio regime. In quel caso, o stai fuori, o aspetti un re-test dal basso.

Setup 2: Mean reversion nel range (VAH/VAL + VWAP come “magnete”)

In giornata laterale, il mercato tende a oscillare attorno a una zona di equilibrio. Qui VWAP spesso agisce come “magnete”, e i bordi della value area diventano aree di eccesso.

Regole operative (esempio: short da VAH)

- Filtro contesto: prezzo che oscilla attorno a VWAP, senza trend strutturale (massimi/minimi non progressivi).

- Livello: prezzo arriva in area VAH (o HVN alto) e mostra rifiuto.

- Trigger: rejection chiara (wick + chiusura sotto) o break del micro-supporto su 5m.

- Stop: sopra VAH / sopra il nodo volumetrico più vicino (buffer minimo, ma sensato).

- Target 1: VWAP (take parziale o break-even).

- Target 2: POC o VAL (se il range “regge”).

Nota importante: il mean reversion “muore” quando il range si rompe con decisione. Se VAH/VAL vengono superati e il prezzo accetta fuori dalla value area (scambia e costruisce volume), allora il mercato sta cambiando marcia.

Setup 3: Breakout/Continuation sulle LVN (accelerazione controllata)

Le LVN sono spesso zone dove il mercato “non ama” stare: poco scambio, poco accordo. Se il prezzo arriva lì con energia e rompe un livello chiave (VAH/VAL, massimo/minimo di sessione, pivot), può partire una fase di accelerazione.

Regole operative (breakout long)

- Filtro contesto: prezzo sopra VWAP (o che recupera VWAP dopo fase di debolezza).

- Livello: rottura di VAH o di un massimo intraday che coincide con una LVN subito sopra (zona “vuota”).

- Trigger: breakout + retest rapido (1–3 barre) che tiene il livello.

- Stop: sotto il livello rotto (o sotto VWAP se molto vicino), meglio se sotto un HVN (dove ha senso invalidare).

- Target: primo HVN/POC successivo, oppure estensione fino a esaurimento (trail su swing).

Questo setup ti evita l’errore classico: entrare “nel mezzo del nulla” senza sapere dove può fermarsi il prezzo. Con il Profile hai una mappa: LVN = corsia veloce, HVN = possibile pedaggio.

Gestione del rischio: la parte che fa (davvero) la differenza

VWAP e Volume Profile migliorano la qualità delle entrate, ma non ti salvano se la gestione rischio è casuale. Tre regole semplici, ma toste:

Rischia poco, sempre

- Rischio per trade: 0,25%–1% del capitale (in base a volatilità e confidenza).

- Stop “logico” (dietro un livello) e size calcolata: non il contrario.

- Se fai intraday: limite di perdita giornaliera (es. -2R o -3R) e stop.

Gestione posizione (schema pratico)

- Target 1 su livello certo (VWAP, POC, HVN): prendi parziale o porta a break-even.

- Target 2 su livello successivo (VAH/VAL o HVN): lascia correre la parte “free”.

- Trailing solo se la struttura lo giustifica (massimi/minimi progressivi).

Se vuoi un criterio oggettivo: quando il prezzo entra in un HVN importante, aspettati attrito. Quindi o prendi profitto, o stringi lo stop: non fare finta che “volerà” per magia.

Errori comuni (e come evitarli)

- Usare VWAP come supporto/resistenza assoluta: è un livello dinamico, non un muro.

- Ignorare il contesto: trend day e range day richiedono strategie diverse (Setup 1 vs Setup 2).

- Entrare senza trigger: livello senza conferma = lotteria.

- Stop troppo stretto in zone rumorose: vicino al VWAP spesso c’è battaglia; scegli invalidazioni sensate.

- Overtrading: meglio 1–3 trade puliti che 12 trade “perché sì”.

Checklist rapida prima di cliccare “Buy/Sell”

- Contesto: trend o range?

- Prezzo vs VWAP: sopra/sotto? sta recuperando o sta perdendo VWAP?

- Livello Profile: sto entrando su POC/HVN, su VAH/VAL o su LVN?

- Trigger presente? (retest/rejection/break strutturale)

- Stop: è dietro un livello che invalida l’idea?

- Target: so già dove prendere parziale e dove chiudere?

- Rischio coerente (size calcolata) e limite giornaliero rispettato?

Strumenti pratici: dove trovi VWAP e Volume Profile

Su piattaforme come TradingView puoi avere VWAP e Volume Profile con settaggi abbastanza flessibili. Su MT4/MT5 dipende dal broker e dagli indicatori disponibili (di base VWAP non sempre è nativo). La cosa importante non è “il tool perfetto”, ma usare sempre lo stesso schema per leggere il mercato.

Vai a XM (CFD) → Vai a Binance (Crypto) →

Nota rischio: il trading (soprattutto CFD e leva) comporta rischio di perdita del capitale. Questa guida è informativa e non è consulenza finanziaria.

Approfondimenti correlati su ComeInvesto.com

FAQ: VWAP e Volume Profile

VWAP funziona anche su crypto?

Sì, soprattutto su crypto liquide (BTC, ETH) e in sessioni intraday con volumi consistenti. Il punto è la qualità del mercato: più liquidità e spread contenuto, più i livelli hanno senso operativo.

Volume Profile: meglio sessione, giorno, settimana o “fixed range”?

Dipende dall’obiettivo. Per intraday: Session Volume Profile. Per swing: profili su giorni/settimane. Per livelli “chiave” dopo un evento: Fixed Range (swing-to-swing) è spesso il più informativo.

Qual è il timeframe migliore per applicare questi setup?

Una combinazione robusta è: contesto su 15m–1H e ingresso su 5m–15m. Evita di decidere tutto su 1 minuto se non hai esperienza: aumenta rumore e stress.

Come evito i falsi segnali sul VWAP?

Non trattarlo come “muro”: usalo come bias e aspetta un trigger (retest/rejection). Inoltre, verifica se la rottura porta ad accettazione (scambio e consolidamento) o a rifiuto (wick e ritorno immediato).

Serve per forza l’Order Flow per usare Volume Profile?

No. L’Order Flow può rafforzare la lettura, ma già con Profile (POC/VA/HVN/LVN) hai una mappa molto utile. Se vuoi restare “snello”, concentrati su livelli + trigger + risk management.

Vuoi mettere ordine nei tuoi investimenti?

Scarica il Portfolio Tracker (Excel + Google Sheets): performance, PAC/DCA, asset allocation e obiettivi in una dashboard chiara.

Vai al Portfolio Tracker →Prodotto educativo/organizzativo. Non è consulenza finanziaria.

Le informazioni contenute in questo articolo sono fornite a scopo puramente informativo e non costituiscono in alcun modo una consulenza finanziaria, legale o di investimento.

Lascia un commento